Nhận định đầu tư

Chứng khoán KB Việt Nam (KBSV): VN-Index một lần nữa cho phản ứng hồi phục tích cực và hình thành nến rút chân tại quanh ngưỡng hỗ trợ gần, đồng thời thanh khoản có sự cải thiện hơn, cho thấy hoạt động bắt đáy vẫn diễn ra chủ động bất chấp chiều bán đang gia tăng về cường độ.

Mặc dù vậy, với lượng cung lớn tiềm ẩn ở các vùng kháng cự trên, rủi ro chỉ số đối mặt với áp lực bán lớn trở lại vẫn đang được để ngỏ.

Xu hướng trung hạn đang là đi ngang nhưng xu hướng ngắn hạn vẫn tiếp tục nghiêng về chiều giảm, nhà đầu tư được khuyến nghị chỉ duy trì 1 vị thế nắm giữ ở mức an toàn và tránh các quyết định mua đuổi giá trong các nhịp hồi phục.

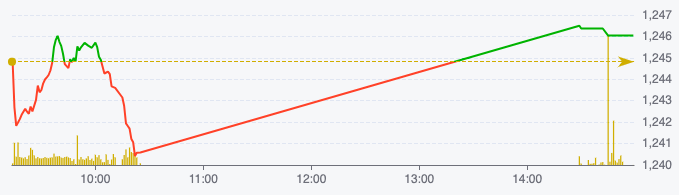

Diễn biến chỉ số VN-Index ngày 13/11 (Nguồn: FireAnt).

Chứng khoán Sài Gòn – Hà Nội (SHS): Xu hướng ngắn hạn VN-Index vẫn suy giảm dưới vùng kháng cự quanh 1.255 - 1.260 điểm, tương ứng giá trung bình 200 phiên hiện nay, cũng như đường xu hướng giảm giá ngắn hạn nối các vùng giá cao của tháng 10-11/2024.

Hỗ trợ gần nhất quanh 1.240 điểm, giá thấp nhất tháng 9/2024. Để xu hướng ngắn hạn VN-Index cải thiện thì cần vượt vùng kháng cự mạnh trên, với khối lượng gia tăng tốt.

Xu hướng trung hạn VN-Index tăng trưởng trên vùng hỗ trợ quanh 1.250 điểm, hướng đến vùng giá 1.300 điểm. Trong đó vùng giá 1.300 điểm, vùng kháng cự rất mạnh, vùng giá cao nhất đầu từ đầu năm 2024 và đỉnh giá tháng 6-8/2022.

Chứng khoán Yuanta Việt Nam (YSVN): Thị trường có thể sẽ tiếp tục giằng co gần mức 1.240 điểm của chỉ số VN-Index và đà tăng có thể duy trì trong phiên 14/11.

Đồng thời, đồ thị giá của chỉ số VN-Index có dấu hiệu xuất hiện mô hình đảo chiều tăng giá, mô hình đảo chiều tăng giá cũng xuất hiện trên chỉ số VNMidcaps và VNSmallcaps cho thấy rủi ro ngắn hạn tiếp tục giảm dần. Ngoài ra, chỉ báo tâm lý ngắn hạn giảm nhẹ cho thấy các nhà đầu tư vẫn bi quan với diễn biến thị trường hiện tại.

Khuyến nghị đầu tư

- DCM (CTCP Phân bón Dầu khí Cà Mau - Đạm Cà Mau): Chờ bán.

Quý III/2024, DCM đạt doanh thu và lợi nhuận thuần lần lượt là 2.634 tỷ đồng (giảm 13% so với cùng kỳ) và 120 tỷ đồng (tăng 63% so với cùng kỳ). Doanh thu giảm chủ yếu do sản lượng ảnh hưởng từ bão và bảo trì nhà máy 2 tuần, tuy nhiên giá nguyên liệu đầu vào thấp hơn cùng kỳ năm trước, dẫn tới lợi nhuận thuần tăng mạnh.

TCBS kỳ vọng kết quả kinh doanh quý IV sẽ tiếp tục tăng trưởng nhờ giá bán urea dần hồi phục từ đầu quý, nhu cầu cho mùa đông xuân tăng và giá khí đầu vào giảm; nhà đầu tư nên tiếp tục nắm giữ cổ phiếu.

- DPM (Tổng Công ty Phân bón và Hoá chất Dầu khí - CTCP, Đạm Phú Mỹ ): Chờ mua.

Quý III/2024, DPM đạt doanh thu và lợi nhuận thuần lần lượt là 3,077 tỷ đồng (giảm 4% so với cùng kỳ) và 63 tỷ đồng (giảm 2% so với cùng kỳ). Kết quả kinh doanh giảm nhẹ do sản lượng và giá bán urea thấp hơn so với cùng kỳ, đồng thời chi phí vận chuyển, bán hàng, nhân công tăng.

TCBS đánh giá kết quả kinh doanh quý IV sẽ không tăng trưởng so với cùng kỳ năm trước do nền giá Urea thấp hơn, chi phí hoạt động tăng và lãi tiền gửi giảm.

Nhà đầu tư nên tiếp tục theo dõi thêm tình hình kinh doanh của công ty trước khi quyết định đầu tư.

- VGI (CTCP Đầu tư Quốc tế Viettel – Viettel Global): Chờ mua.

Cập nhật kết quả kinh doanh quý III/2024, Viettel Global ghi nhận doanh thu tăng trưởng tích cực đạt 9.130 tỷ đồng (tăng 25% so với cùng kỳ), tuy nhiên do ảnh hưởng từ việc lỗ chênh lệch tỉ giá tăng mạnh so với cùng kỳ khiến lợi nhuận sau thuế sau lợi ích cổ đông thiểu số chỉ đạt 178 tỷ đồng (giảm 83% so với cùng kỳ).

Với kết quả đạt được này, công ty đã hoàn thành mục tiêu doanh thu và lợi nhuận của của năm 2024.

Về kế hoạch chuyển sàn như các công ty khác trong tập đoàn, Viettel Global cho biết vẫn chưa có kế hoạch cụ thể do trên báo cáo tài chính của công ty vẫn còn tồn tại ý kiến ngoại trừ của kiểm toán.

Nhà đầu tư nên tiếp tục quan sát đợi thời điểm để giải ngân đối với cổ phiếu này.

- VCG (Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam - Vinaconex): Chờ mua.

Doanh thu và lợi nhuận thuần của Vinaconex quý III /2024 đạt lần lượt 2,675 tỷ đồng (tăng 12% so với cùng kỳ) và 80 tỷ đồng (giảm 23% so với cùng kỳ), doanh thu và biên lợi nhuận gộp tăng chủ yếu nhờ mảng xây lắp cải thiện, tuy nhiên lợi nhuận của công ty mẹ giảm do tỉ lệ phân chia cho cổ đông không kiểm soát cao hơn.

TCBS đánh giá doanh thu của công ty sẽ tăng trưởng trong quý IV với lượng backlog xây lắp lớn, cơ quan nhà nước đẩy mạnh giải ngân đầu tư công cuối năm, áp lực chi phí lãi vay giảm so với cùng kỳ nhờ thanh toán bớt nợ vay.